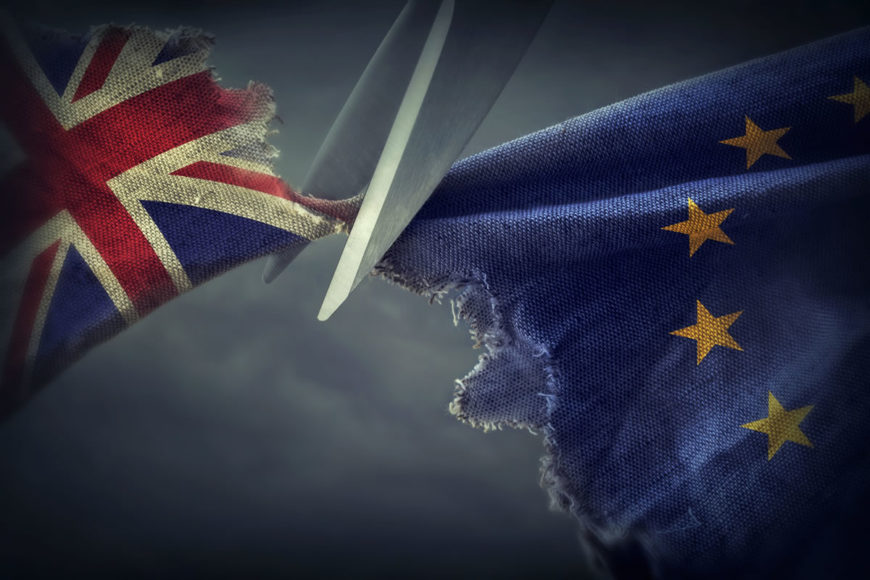

Informativa 04/2020 – BREXIT – Operatività con il Regno Unito dal 1° febbraio 2020

Nel pomeriggio del 29 gennaio 2020, il Parlamento europeo ha ratificato il testo dell’accordo di recesso del Regno Unito dall’Unione europea.

Il completamento dell’ulteriore atto propedeutico alla Brexit, che si concretizzerà alle ore 23 del 31 gennaio 2020, è stato ripreso dall’Agenzia delle Dogane e dei Monopoli in un comunicato stampa di ieri.

È previsto un periodo transitorio a partire dal il 1° febbraio sino al 31 dicembre 2020.

Durante tale periodo transitorio, il territorio della Ue continuerà a essere costituito anche dal territorio del Regno Unito e dell’Irlanda del Nord, sia agli effetti doganali che fiscali, e permarrà l’applicabilità delle normative e delle procedure unionali in materia di libera circolazione delle persone, dei servizi, dei capitali e delle merci.

Non vi saranno barriere doganali, senza vincoli allo scambio di beni con gli Stati membri della Ue che continueranno a essere regolati dalle nome armonizzate in materia di IVA (Direttiva 2006/112/Ce), dogane (Regolamento Ue 952/2013) e accise (Direttiva 2008/118/Ce).

Per tutto il 2020, le cessioni tra operatori economici unionali, spediti o trasportati dal Regno Unito a un altro dei 27 Paesi Ue o viceversa continueranno a essere regolati dalle disposizioni previste dagli ordinamenti interni per le “cessioni intracomunitarie”, in relazione alle quali permarrà l’obbligo di presentazione degli elenchi riepilogativi Intrastat, ove dovuti.

Le richiamate operazioni continueranno, inoltre, a essere regolate anche dai cosiddetti “2020 quick fixes”, di cui alla Direttiva 2018/1909, alla Direttiva 2018/1910 e al Regolamento 2018/1912, efficaci dal 1° gennaio di quest’anno, in tema di:

– nuovo regime armonizzato per gli accordi di “call-off stock”.

– cessioni “a catena” e operazione alla quale è possibile ascrivere il trasporto tra Stati membri,

– rilevanza dell’iscrizione dell’operatore economico al VIES ai fini dell’applicabilità del regime di non imponibilità;

– obbligo di conservazione di idonea prova documentale dell’avvenuto trasporto intra-Ue.

In attuazione dell’accordo per la Brexit, fino alla fine del corrente anno, anche le cosiddette “vendite a distanza” all’interno della Ue (cioè le cessioni a privati consumatori) continueranno a essere rilevanti ai fini IVA nello Stato membro di origine, se non superiori alle soglie previste, e soggette a IVA nello Stato membro di destinazione, qualora il volume d’affari registrato superi i limiti stabiliti (o su opzione se i limiti non sono superati).

Ciò vale anche per le prestazioni di servizi che devono ritenersi effettuati nei confronti di soggetti UE, se resi a soggetti britannici, tutte le volte in cui il requisito di Stato Ue o extra-Ue quale Paese di stabilimento o residenza del committente assuma rilevanza ai fini della determinazione del luogo di effettuazione IVA dell’operazione (ad esempio prestazioni di consulenza o prestazioni finanziarie rese a soggetti privati consumatori, ecc.). Come pure, ad esempio, permane l’obbligo di presentazione degli elenchi Intrastat qualora l’operazione abbia a oggetto l’erogazione di servizi generici a soggetti passivi IVA.

Salvo nuovi accordi il Regno Unito (ma non l’Irlanda del Nord) sarà un Paese terzo dal 2021

A partire dal 1° gennaio 2021, invece, salvo che non si giunga a un diverso nuovo accordo, il Regno Unito non potrà più considerarsi facente parte del territorio doganale e fiscale (ossia ai fini dell’IVA e delle accise) della Ue e, dunque, dovrà essere considerato ad ogni effetto Paese terzo.

Attenzione però all’Irlanda del Nord! Essa rimarrà nel territorio doganale dell’Unione Europea per sempre.

In pratica saranno fuori dalla UE Inghilterra, Galles e Scozia.